Fradrag for rengøring: En omfattende guide til indsigter og historisk udvikling

Introduktion:

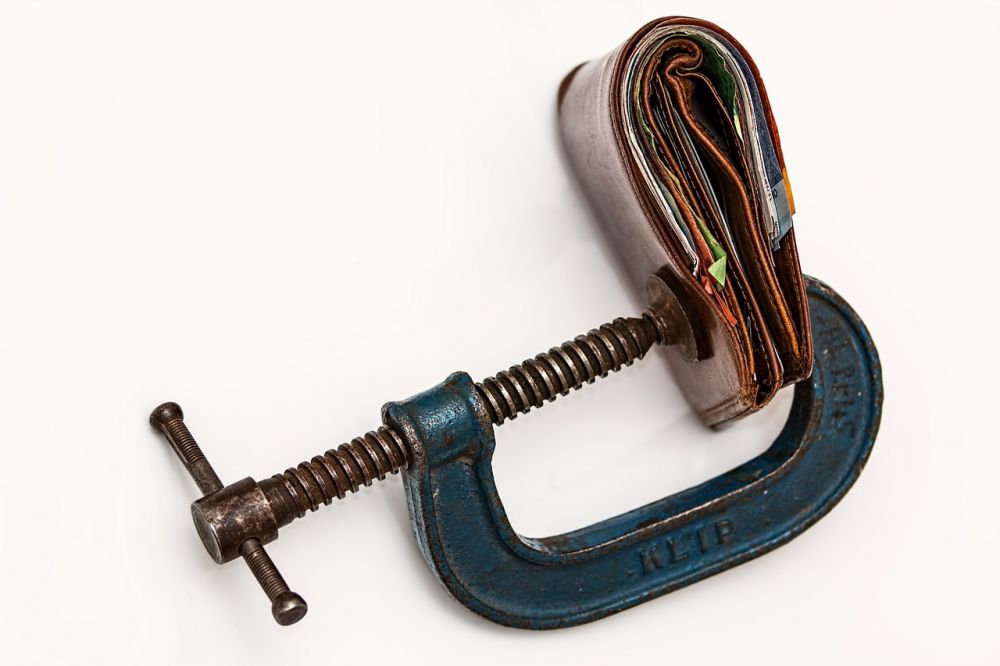

Fradrag for rengøring er et emne af stor interesse for mange, da det kan have betydelig indflydelse på deres økonomiske situation. I denne artikel vil vi udforske de vigtigste aspekter af fradrag for rengøring, herunder hvad det indebærer og hvordan det har udviklet sig over tid. Hvis du er interesseret i at få mest muligt ud af dine skattefradrag og forstå de vigtigste elementer inden for rengøringsfradrag, er du kommet til det rette sted.

Et overblik over “fradrag rengøring”:

Fradrag for rengøring refererer til de udgifter, der er forbundet med rengøring af dit hjem eller din arbejdsplads, som du kan trække fra i din skattepligtige indkomst. Disse fradrag kan være attraktive for både private enkeltpersoner og virksomheder, der ønsker at reducere deres skattebyrde. Det er dog vigtigt at være opmærksom på reglerne og begrænsningerne i forbindelse med rengøringsfradrag for at undgå eventuelle skattemæssige problemer.

Historisk udvikling af “fradrag rengøring”:

Fradrag for rengøring har udviklet sig over tid i takt med ændringer i skattelovgivningen og samfundets behov. I de tidlige år af skattesystemet blev rengøringsfradrag kun betragtet som en del af almindelige driftsomkostninger for virksomheder og var ikke tilgængelige for private enkeltpersoner. Det var først i løbet af det 20. århundrede, at private enkeltpersoner begyndte at kunne trække rengøringsomkostninger fra for deres hjem.

I dag er fradrag for rengøring tilgængelige både for enkeltpersoner og virksomheder under visse betingelser. For enkeltpersoner er det typisk nødvendigt at have et specifikt formål med rengøringen for at kunne trække udgifterne fra. Dette kan omfatte pleje af ældre eller handicappede familiemedlemmer eller forberedelse af måltider til salg.

For virksomheder kan rengøringsfradrag variere afhængigt af branche og formål. For eksempel kan restauranter få fradrag for rengøring af køkkener og spisesteder, mens hoteller kan trække omkostninger til rengøring af gæsteværelser fra. Det er vigtigt at være opmærksom på specifikke regler og begrænsninger, der gælder for din branche for at sikre, at du udnytter alle tilgængelige fradrag.

Strukturering af teksten for maksimal synlighed:

For at øge sandsynligheden for, at denne artikel vises som et featured snippet i Google-søgninger, er det vigtigt at strukturere teksten på en bestemt måde. Her er en mulig struktur:

Hvad er fradrag for rengøring?

– Definition af fradrag for rengøring

– Betydningen af fradrag for rengøring for enkeltpersoner og virksomheder

– Hvorfor det er vigtigt at forstå reglerne for fradrag for rengøring

Historisk udvikling af fradrag for rengøring

– Udviklingen af rengøringsfradrag gennem årene

– Skift i skattelovgivningen og samfundsbehov

– Adgang til fradrag for enkeltpersoner og virksomheder

Specifikke retningslinjer for fradrag for rengøring

– Begrænsninger og betingelser for enkeltpersoner og virksomheder

– Eksempler på godkendte udgifter

– Hvordan man undgår skattemæssige problemer

Tips til at maksimere fradrag for rengøring

– Organisering og dokumentation af udgifter

– Rådfør dig med en skatterådgiver

– Opdateringer om skattelovgivning og ændringer i reglerne

Målet med denne struktur er at give læserne en klar oversigt over emnet og gøre det nemt for Google at identificere og præsentere de mest relevante oplysninger som featured snippet.

Konklusion:

Fradrag for rengøring er en vigtig del af skattesystemet, som kan have betydelige økonomiske fordele for både enkeltpersoner og virksomheder. Ved at forstå hvad fradrag for rengøring indebærer og overholde reglerne kan du maksimere dine potentielle besparelser og undgå eventuelle skattemæssige problemer.

Uanset om du er en investor eller finansmand, kan det at have viden om fradrag for rengøring være en værdifuld ressource. Ved at bruge denne artikel som et værktøj kan du opnå en grundlæggende forståelse af emnet og gøre mere informerede beslutninger om din økonomi. Husk dog altid at rådføre dig med en skatterådgiver for at sikre, at du opfylder de relevante regler og lovkrav.